資金調達データ

- 関連ワードグリーンボンド, サステナビリティ, 住宅ローン, 投資家, 環境配慮

- 配信日2024年10月31日 15時00分

資金調達の概要

ソニー銀行は2024年10月30日にグリーンボンドを発行しました。グリーンボンドは、環境改善効果を有する債券で、主に資金調達の面で持続可能なプロジェクトに資金を供給する目的で発行されます。このグリーンボンドの発行は、ソニー銀行が掲げている長期的経営理念の一環であり、持続可能な社会作りに向けた取り組みの一部です。発行資金は、環境配慮型住宅ローンや低炭素住宅の普及に関わるプロジェクトに充当される計画です。これにより、特に省エネルギー性に優れた住宅への融資を強化し、社会全体の持続可能性向上を目指しています。

また、グリーンボンドの発行にあたり、ソニー銀行は「グリーンボンド・フレームワーク」を策定しており、それに基づいて発行されることが表明されています。このフレームワークの更新は、2024年7月に行われ、対象にする住宅の範囲や金利引き下げ幅の拡大が図られています。これにより、より多くの顧客が環境配慮型の住宅を選びやすくなる環境が整備され、その結果としてグリーンボンドの発行が行われました。

資金調達の背景(推測)

ソニー銀行のグリーンボンド発行の背景には、持続可能な開発を推進する社会的なニーズの高まりがあると考えられます。近年、気候変動や環境問題への意識が高まり、企業にも社会的責任が求められています。このような中、金融市場でもESG(環境・社会・ガバナンス)に関する投資が注目され、特に環境に優しいプロジェクトへの資金が求められるようになっています。

ソニー銀行の発行したグリーンボンドは、上記のトレンドを受けたものであり、特に環境配慮型の住宅市場が拡大していることも影響していると考えられます。住宅業界全体が低炭素化やエネルギー効率の向上に取り組んでいる中で、同社は自社の金融商品を通じてその流れに乗ることを目指したのではないでしょうか。また、資金調達の観点からも、低金利環境が続く中で低コストでの資金確保が必要とされています。このような背景により、グリーンボンドの発行が選択されたと推測されます。

資金調達が成功した理由(推測)

ソニー銀行のグリーンボンド発行が成功した理由について、いくつかのポイントを考察できます。まず、環境への関心が高まる中、投資家が持続可能なプロジェクトに対する期待を持っていることが挙げられます。このため、グリーンボンドの発行は一定の需要が見込まれることとなります。

次に、ソニー銀行自身が持つブランド力や信頼性も成功の要因として考えられます。ソニーグループ全体が持つ技術力や資本力が、投資家にとって安心材料となるため、自社の発行するグリーンボンドについても高い評価を受けやすいのです。

さらに、ソニー銀行が発行したグリーンボンドがどのようなプロジェクトに資金を供給するかが明確であり、特に既存の環境配慮型住宅ローンの拡充に結びつくことで、投資家は具体的な目的をもって資金提供ができる点も好まれたと考えられます。

最後に、グリーンボンドのフレームワークがしっかりと策定され、環境基準に基づく運用が行われることが示されることで、投資家に対する安心感を与えることができました。このような要素が組み合わさり、ソニー銀行のグリーンボンド発行は成功を収めたと推測されます。

資金調達の参考にすべきポイント

ソニー銀行のグリーンボンド発行から得られる教訓は多いです。まず第一に、「持続可能性」の視点が重要です。企業が資金調達を行う際、自社のビジョンと社会的なニーズを統合することで、投資家からの支持を得やすくなります。特に近年では、環境や社会に配慮する企業が求められるため、自社のプロジェクトがどれだけ持続可能であるかを明確に伝えることが必要です。

次に、透明性と信頼性の確保が不可欠です。グリーンボンドの場合、資金の使途やその効果を明確にし、第三者による評価を受けることが重要です。ソニー銀行が行ったように、セカンドオピニオンを取り入れることで、投資家に対する信頼感を高めることが可能です。

また、コミュニケーション戦略も欠かせません。投資家との対話を通じて、資金調達のニーズや実施したいプロジェクトについての期待をしっかりと把握し、その期待に応える形での情報発信を行うことが、より良い結果を生むことにつながるでしょう。

さらに、具体的な数値目標や進捗状況を示すことも重要です。グリーンボンドの発行を通じて、どれだけの環境改善効果が見込まれるのか、目に見える形で示すことで、投資家の理解と支持を得ませんかというアプローチが効果的です。

最後に、持続可能性の取り組みは単なる資金調達の手段ではなく、企業価値を高める手段でもあることを認識することが大切です。ソニー銀行のように、社会的価値の追求が企業利益にもつながるという視点を持つことで、長期的な成長が期待できるでしょう。これらのポイントは、他の法人が資金調達を行う上でも十分に参考にすべきものです。

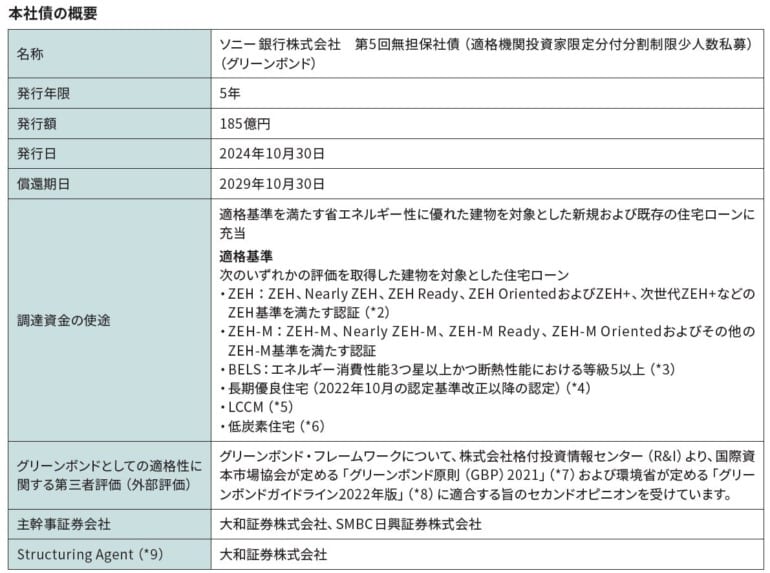

グリーンボンド発行のお知らせ環境配慮型住宅の普及を推進ソニー銀行株式会社2024年10月31日 15時00分8ソニー銀行株式会社(代表取締役社長:南 啓二/本社:東京都千代田区/以下 ソニー銀行)は、2024年10月30日にグリーンボンド(*1)(以下、本社債)を発行しましたので、お知らせします。

ソニー銀行は、ソニーフィナンシャルグループの一員として長期視点の経営を推進し、銀行事業を通じて社会価値と経済価値を創出することにより、企業価値の向上と持続可能な社会への貢献を目指しています。お客さまの口座開設がインドネシア・スマトラ島の森林保全につながる取り組みや、住宅ローンの本審査申し込み係る書類のアップロードがWWFジャパンの「気候・エネルギープロジェクト」につながる取り組みなどを通じて、環境保全や環境負荷軽減につながる活動を推進しています。

ソニー銀行は2022年2月から、商品・サービスを通じたサステナビリティの取り組みとして、環境配慮型住宅ローン特別金利の提供を開始するとともに、こうした取り組みを推進していくための資金調達を目的として、「ソニー銀行 グリーンボンド・フレームワーク」を策定し、2022年5月には国内銀行で初めて(2022年4月27日野村証券調べ)、省エネルギー性に優れた建物を対象とした住宅ローンに充当するグリーンボンドを発行しました。

2024年7月に環境配慮型住宅の対象範囲・金利引き下げ幅を拡大したことに伴い、資金調達の観点からも今後こうした取り組みをさらに推進するべく、この度、グリーンボンド・フレームワークを更新しました。本グリーンボンドの発行を通じて、低炭素住宅の普及を積極的に推進することで、地球環境の保全に貢献してまいります。本社債への投資表明投資家

本社債への投資を表明していただいている投資家をご紹介いたします(20

出典 PR TIMES