資金調達データ

- 関連ワードグリーンボンド, サステナブルファイナンス, 年限, 東急株式会社, 資金調達

- 配信日2024年11月29日 14時02分

資金調達の概要

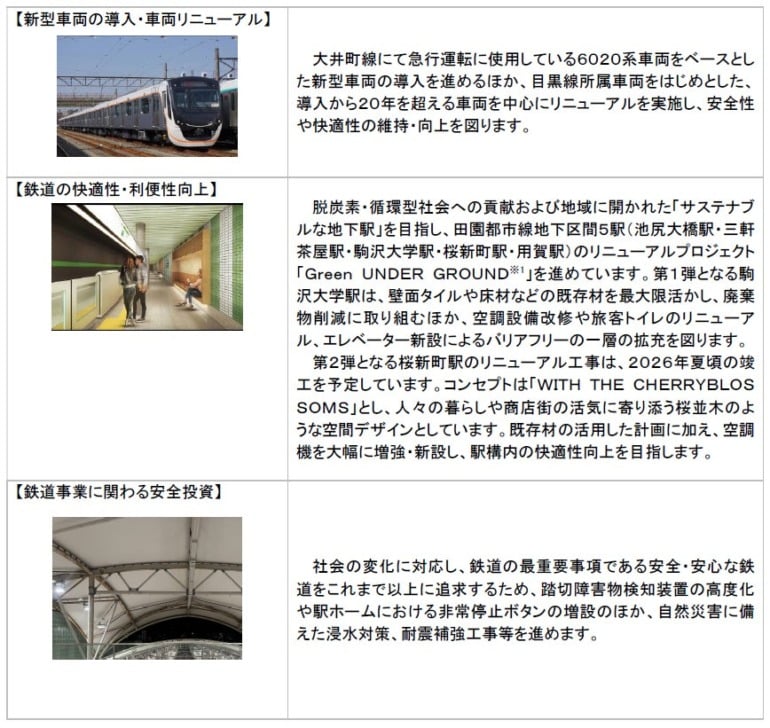

東急株式会社は、自社の第15回無担保社債として、初めて「グリーンボンド」を発行することを決定しました。発行の総額は100億円、年限は5年、利率は年1.01%となっており、2024年12月16日に払込、2029年12月14日に償還される予定です。この社債は、クリーンな輸送および気候変動への対応に関連したプロジェクトへの資金調達を目的としています。具体的には、新型車両の導入や自然災害対策に必要な費用として、2027年12月末までに充当される見込みです。また、担保は付与されていないものの、社債は複数の引受証券会社により引受けられ、信用格付けはAA-(日本格付研究所)およびA+(格付投資情報センター)を取得しています。そして、第三者機関である日本格付研究所からは、グリーンボンド原則に適合したとの評価も得ており、サステナブルファイナンスのフレームワークも策定されています。

資金調達の背景(推測)

近年、企業の環境への影響や持続可能な発展に対する社会的関心が高まっています。特に、気候変動がもたらすリスクは著しく、国や地域、企業が共同で対応しなければならない課題とされています。このような背景の中、東急株式会社がグリーンボンドを発行する理由として考えられるのは、企業の社会的責任(CSR)や環境、社会、ガバナンス(ESG)への取り組みの一環として位置づけることです。金融市場でもグリーンファイナンスに対するニーズは高まり、投資家は持続可能性を重視した投資を進めています。したがって、グリーンボンドの発行は、東急にとって資金調達手段としての利点だけでなく、企業ブランドの価値向上や投資家との関係構築にも寄与する可能性があります。また、鉄道事業においてはインフラ更新や自然災害対策が重要な課題であり、これを資金使途とすることは、企業の長期的な成長戦略の一翼を担うものと推測されます。

資金調達が成功した理由(推測)

資金調達の成功要因として考えられるのは、いくつかの要因が相互に作用しているためです。まず、グリーンボンドという形態自体が環境に対する関心を持つ投資家に魅力的に映ることが挙げられます。企業の持続可能な成長を支援する意義があり、多くの資金を集めるための有効な手段とされています。

さらに、発行条件が適切であることも重要です。利率が年1.01%という設定は、比較的低金利環境の中で魅力的なリターンを提供するものであり、個人投資家向けに100万円単位での購入を可能にしているため、広い層の投資家にアピールすることができたと考えられます。また、引受会社が大手の証券会社で構成されている点も重要であり、リスク配分や流動性の面で信頼性を高めています。

さらに、外部機関からの評価が成功に寄与したと考えられます。「サステナブルファイナンス・フレームワーク」の策定および第三者評価の取得は、投資家に対し発行体の信頼性を示す好材料となります。このように、多角的なアプローチとマーケット環境に適した構築が、資金調達の成功に寄与したと推測されます。

資金調達の参考にすべきポイント

東急のグリーンボンド発行を通じて、他の法人経営者や財務担当者が参考にすべきポイントがいくつかあります。まず、「サステナブルファイナンス・フレームワーク」を策定することは重要です。このフレームワークは、資金使途を明確にし、第三者機関からの評価を受ける基盤を提供します。このような透明性は、投資家の信頼を獲得するために欠かせない要素です。

次に、発行条件を適切に設定することも重要です。金利、年限、発行総額を市場環境や投資家ニーズに応じて調整し、アピールポイントを強化することが求められます。また、流動性を確保するために、個人投資家向けの小口発行を行うか、引受証券会社を選定することも考慮すべきです。

さらに、環境対応プロジェクトの具体性を示すことが効果的です。資金使途を「クリーンな輸送」や「気候変動対応」に明確に設定することにより、投資家は具体的なインパクトを期待しやすくなります。このような取り組みは、企業の社会的責任(CSR)とも連携し、ブランド価値を向上させるチャンスにもなります。

最後に、適切なマーケティング戦略を立て、投資家とのコミュニケーションを強化することも大切です。地域社会や投資家に向けた情報発信を行うことで、企業の意図や目標を理解してもらい、支持を集めることが可能になります。このように、資金調達に関する戦略的なアプローチは、企業にとって重要な成功要因となるでしょう。

「グリーンボンド」の発行条件決定 環境課題の解決に貢献する第15回無担保社債の発行について東急2024年11月29日 14時02分0

当社は、「サステナブルファイナンス・フレームワーク」に基づき、環境課題の解決に貢献する事業の資金調達手段として、当社初となる「グリーンボンド」を発行します。発行条件の詳細は下記のとおりです。社債の名称

東急株式会社第15回無担保社債

(社債間限定同順位特約付)

(グリーンボンド)発行総額

100億円

年限

5年

各社債の金額

100万円 (個人投資家向け)

利率

年1.01%

払込期日

2024年12月16日

償還期日

2029年12月14日

担保

担保は付さない

社債管理者

株式会社三井住友銀行

引受会社

みずほ証券株式会社、三菱UFJモルガン・スタンレー証券株式会社、

大和証券株式会社、SMBC日興証券株式会社を主幹事とする引受証券団取得格付

AA-(株式会社日本格付研究所)、A+(株式会社格付投資情報センター)

外部評価(第三者意見)

策定した「サステナブルファイナンス・フレームワーク」について、株式会社日本格付研究所(JCR)より、グリーンボンド原則2021等の原則との適合性に関する第三者意見および「JCRサステナビリティファイナンス・フレームワーク評価」の最上位である「SU1(F)」の評価を取得

対象プロジェクト(資金使途)

「クリーンな輸送(新型車両の導入等)」及び「気候変動対応(鉄道事業に関する自然災害対策)」に要した新規支出または既存支出のリファイナンスに2027年12月末までに充当予定

■資金使途の詳細

鉄道事業の下記のプロジェ

出典 PR TIMES